El Banco Central mantiene vivo el “dólar solidario” pero cada vez son menos los que pueden comprar

ECONOMÍA 02/12/2021 Pablo WENDE:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/QT467DA2SNBQBDCD732WRUVEGQ.jpg)

En el arranque del mes, todas las miradas apuntaron como es costumbre al dólar “solidario”. Pero los que pudieron comprar los USD 200 mensuales fueron menos que los habituales. Si bien no se brindó información oficial, los bancos registraron más rechazos que los habituales ante la decisión del Banco Central de cuidar al máximo posible las reservas y vender lo menos posible divisas “subsidiadas”, que no reflejan el real valor de mercado.

El titular del Banco Central, Miguel Pesce, reconoció que está en los planes acelerar el tipo de cambio oficial, aunque sin dar mayores precisiones. Esto daría inicio al plan de “devaluación controlada”, es decir aumentar mucho más rápido la suba del oficial aunque evitando un movimiento brusco. El funcionario habló ayer en el acto de la Unión Industrial Argentina y realizó su primera consideración sobre este asunto, un tema prácticamente prohibido hasta las elecciones legislativas.

En relación a la evolución del dólar “solidario”, el último dato disponible es de octubre pero el número es parecido al de meses anteriores. Fueron 685.000 personas que adquirieron casi USD 140 millones. Aunque no son volúmenes tan importantes, se trata de un granito de arena más a la venta de reservas que viene enfrentando el Banco Central en los últimos meses. Ayer muchos de los que en meses anteriores habían comprado se encontraron con la imposibilidad de hacerlo, aunque no fue generalizado. Además, muchos se sumaron para ver si eran autorizados a adquirir estos dólares con precio subsidiado, pero la mayoría no lo logró.

La restricción de los habilitados a comprar dólar solidario se suman a la prohibición por parte del BCRA a la compra de pasajes y paquetes turísticos al exterior con financiación en cuotas vía tarjeta de crédito. El argumento que dieron desde el Gobierno fue la necesidad de preservar las reservas y así evitar una devaluación. Se trató de un reconocimiento explícito de funcionarios de alto rango sobre la falta de dólares líquidos para intervenir en el mercado.

La intención es ganar tiempo hasta cerrar un acuerdo con el FMI. La noticia de una misión del equipo económico que viajará a Washington para acelerar las negociaciones con el organismo va en esa línea y tuvo buena recepción entre los inversores. Sin embargo, pronto habrá una demanda concreta por parte de los mercados para conocer las condiciones de un futuro acuerdo y también cuáles serían los principales lineamentos de un plan económico. Es en este punto donde reaparecen todas las dudas, porque se desconfía de la verdadera vocación del Gobierno de tomar medidas para salir del atraso tarifario, achicar la brecha y liberar gradualmente el cepo cambiario.

El Gobierno utilizó durante todo el año el tipo de cambio oficial como ancla antiinflacionaria, lo que a su vez también atrasó el dólar “turismo” y el “solidario”. Sin embargo, el dólar mayorista acumula una suba inferior a 20% en el año cuando la inflación se acerca al 45% en los primeros once meses del 2021, es decir no cumplió con el objetivo que se buscaba originalmente.

Si el tipo de cambio oficial sube más rápidamente y el Gobierno consigue dominar el tipo de cambio libre, entonces la brecha que existe con el dólar “turismo” y el “solidario” tendería a achicarse o incluso a desaparecer. Ésta es en realidad la apuesta que va en paralelo al acuerdo con el FMI, es decir empezar a sincerar el precio del dólar oficial y al mismo tiempo generar condiciones para que tranquilizar a los dólares financieros como el MEP y el Contado con Liquidación.

La expectativa de un avance de las negociaciones con el FMI le sirve al Gobierno para tratar de llevar más tranquilidad al mercado, teniendo en cuenta que antes de fin de habrá que usar USD 1.900 millones de Derechos Especiales de Giro que hoy figuran en las reservas para pagarle al organismo. Además, en enero vencen otros USD 1.500 millones con el propio Fondo y vencimientos de intereses de bonos que surgieron en la renegociación de deuda del año pasado, lo que dejará el stock de reservas en valores críticos.

Fuente: Infobae

Clara García fue reelecta para presidir la Cámara de Diputados de Santa Fe

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/LJIPUT4T3FD65IINUULOYVCOZE.jpg)

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/KTQCXDAQSRAO5MKKZIDNTI7O3M.jpg)

Carlos Melconian le respondió a Milei: “Si la economía estuviera dolarizada, admitiría que había fideos y tuco”

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/G6Q2M6Y5PFEFZLWZ2NJJQGFGNM.jpg)

Recesión: se derrumban casi todos los rubros de consumo y especialistas comparan el freno con 2002

Dolarización y crisis social: los puntos que preocupan al FMI

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/OV6CLUH6LGQT7RXYNF2RB7NA7M.jpg)

Los argumentos de las prepagas contra los fallos favorables a afiliados

Impuesto a las Ganancias: a qué grupo de trabajadores alcanzaría el nuevo piso

Furor por las criptomonedas: ¿llegará el Bitcoin a u$s100.000?

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/G7U26P765FFOZBZE7ADDX2SHAI.jpg)

Francos defendió la quita de subsidios al transporte en el interior del país

/https://assets.iprofesional.com/assets/jpg/2024/04/570761.jpg)

El debate que divide a la City: ¿las reservas netas del BCRA volvieron a terreno positivo o siguen en rojo?

Dólar futuro: se desinflan los contratos tras el discurso de Javier Milei, ¿cuál es la razón?

/https://assets.iprofesional.com/assets/jpg/2024/03/569459.jpg)

Milei apunta a junio para dar el próximo paso: claves de la salida del cepo y del acuerdo político

El Gobierno oficializó el pago del bono de $70.000 para jubilados en mayo

/https://assets.iprofesional.com/assets/jpg/2023/09/560324.jpg)

El Gobierno relanzó las Sociedades Anónimas Simplificadas (SAS): acceda al nuevo marco normativo

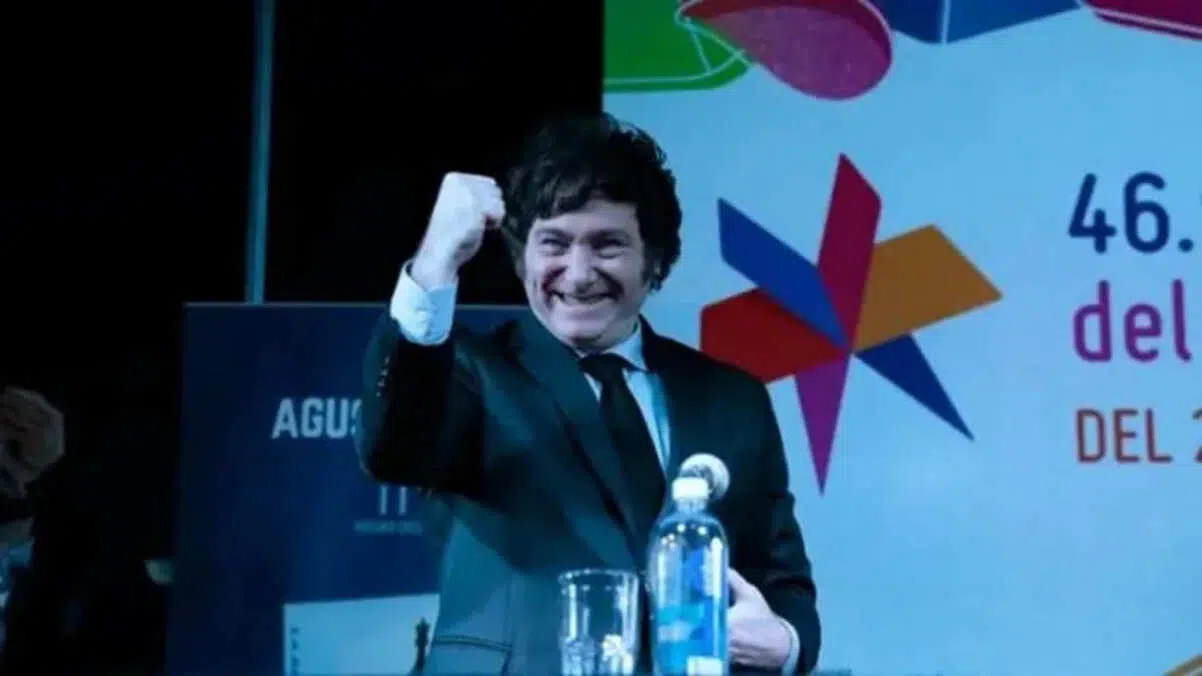

Tensión en el aire: Javier Milei asistirá a la Feria del Libro en medio de los recortes presupuestarios a la cultura

Congreso de la Nación: a menos de un mes del Pacto de Mayo, se sigue postergando el debate por la Ley Ómnibus

/https://assets.iprofesional.com/assets/jpg/2020/11/506904.jpg)

Prepagas y obras sociales: cuenta regresiva para que AFIP ejecute a más de 5.000 centros de salud

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/6CMQPM653ZCY3P2UAB3PPEQKU4.jpg)

Cristina Kirchner reaparecerá este sábado en Quilmes: “Es una buena oportunidad para reflexionar sobre este particular momento”

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/AFLJENDJIRERFHYA4P2QWHDAK4.jpg)

El Gobierno buscará acordar auditorías con las universidades y propondrá que intervenga un órgano “técnico neutral”

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/2MUETOLMJZDUXBBDD4JLGWMD3A.jpg)

Surgen datos sorprendentes de la inflación de abril y ya hay sectores con deflación

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/ET7Q2P46LZCXDLLYS2F5SYF6DE.jpg)

Más impuestos: nuevas tasas municipales afectan a las empresas y presionan sobre los precios

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/KTQCXDAQSRAO5MKKZIDNTI7O3M.jpg)

Carlos Melconian le respondió a Milei: “Si la economía estuviera dolarizada, admitiría que había fideos y tuco”