BCRA pone en marcha el nuevo esquema monetario y termina de pasarle su deuda remunerada al Tesoro

ECONOMÍA Juan Strasnoy Peyre*

Este lunes, el Banco Central pondrá en marcha el nuevo esquema de política monetaria con el que cerrará otro grifo de emisión. Dejará de colocar pases pasivos a los bancos para esterilizar los pesos en circulación y comenzará a administrarlos a través las nuevas Letras Fiscales de Liquidez (LEFI), emitidas por el Ministerio de Economía. Así, concluirá el pasamanos de deuda desde el BCRA hacia el Tesoro. En adelante, los intereses de esos pasivos ya no serán afrontados con emisión, sino con un ajuste fiscal extra. El mercado seguirá con atención la decisión que tome la entidad que preside Santiago Bausili en cuanto a las tasas: mantenerlas o subirlas.

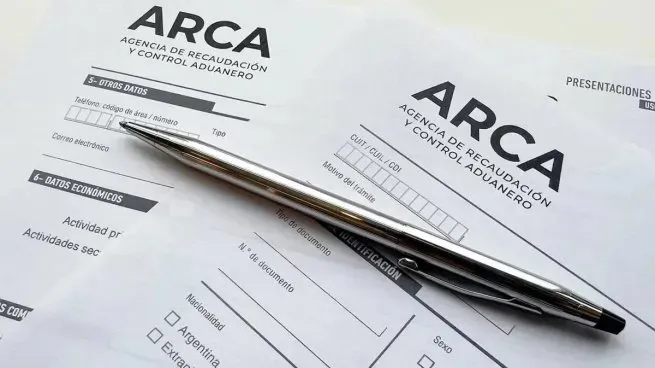

El BCRA modificará su operatoria a partir de esta jornada. Ya no licitará más pases pasivos a un día, la deuda remunerada que les colocaba a los bancos cuyo stock se ubicaba al 17 de julio en $11,5 billones. A partir de ahora, les ofrecerá a las entidades financieras suscribir las LEFI, que serán el nuevo instrumento para administrar la política monetaria. Fuentes del Central le dijeron a Ámbito que esperaban que el grueso del stock de pases se vuelque inicialmente a la letra emitida por el Tesoro.

El jueves pasado, a través de la resolución conjunta 40/2024 de las secretarías de Hacienda y de Finanzas, el Gobierno oficializó la emisión de $20 billones en LEFI. Se trata de una letra a un año de plazo (vencerá el 17 de julio de 2025), cuya amortización de capital se hará íntegra al momento del vencimiento y que devengará intereses que se capitalizarán diariamente a la tasa de política monetaria (que será fijada por el BCRA) y también se cancelarán al vencimiento. “En cada cambio de la tasa nominal anual de política monetaria, se capitalizarán los intereses y se considerarán como nuevo capital”, detalla la norma.

¿Cómo se instrumentará, entonces, la operatoria? El primer paso tras su emisión es un canje entre ambas instituciones: el Tesoro le entrega las LEFI a cambio de un conjunto de títulos públicos que estaban en cartera del BCRA. Se trata de una porción de los Boncer T4X4, T5X4, T2X5, TZX25, TX25, TX26 y TZXD5 equivalente a los $20 billones de LEFI de acuerdo a la relación de canje establecida por el Gobierno. Con las letras ya en su poder, el Central comenzará a operarlas diariamente.

Las LEFI solo podrán negociarse entre la autoridad monetaria y los bancos. Desde este lunes, las entidades financieras tendrán todos los días la oportunidad de comprarlas y también de venderlas, cuando precisen liquidez. Para esto último, el Banco Central abrirá dos ventanillas: una entre las 18:30 y las 20:30, cuya liquidación se hará a las 9:00 del día hábil siguiente; y otra entre las 15:00 y las 17:00, que les permitirá a los bancos hacerse de los pesos ese mismo día.

Es por esta mecánica que los funcionarios aseguran que el nuevo esquema monetario no implicará cambios significativos para la administración de la liquidez de las entidades financieras. “El plan es que a los bancos no les cambie nada en el día a día. El funcionamiento será muy similar al de los pases”, le dijeron a Ámbito en un despacho oficial. Además, por disposición del BCRA, pese a ser emitidas por el Tesoro, las LEFI no computarán para el tope de financiamiento al sector público que tienen las entidades.

LEFI, cepo cambiario y más ajuste

El objetivo del nuevo esquema monetario, según afirmaron Bausili y Luis Caputo, es terminar con la emisión de pesos para el pago de intereses de los pasivos remunerados del BCRA al dejar de emitirlos.

La medida, afirman, forma parte de la “fase 2” del programa económico, para la que también se anunció el cierre de otras de las canillas de emisión monetaria que quedaban abiertas: desde la semana pasada el Central comenzó a intervenir sobre los dólares financieros con reservas compradas en el mercado oficial (lo que implica reabsorber los pesos que se emitieron en el primer movimiento) y el jueves concluyó una operación de recompra de $13,17 billones en seguros que tenían los bancos sobre títulos públicos (puts), que implicaban una deuda latente para el BCRA y que podían forzarlo a emitir en caso de ejecución de los contratos. Con todo, aún quedan en vigencia puts por más de $3 billones.

Javier Milei asegura que la “emisión cero” es un paso clave a la hora de generar las condiciones para levantar el cepo cambiario (en particular mencionó el fin de los pasivos remunerados del BCRA y de los puts). Sin embargo, hay economistas que ponen reparos sobre que la migración de deuda hacia el Tesoro sea determinante ya que, afirman, se trata del mismo stock de pesos que podría ir a presionar sobre el dólar en caso de apertura de los controles y que, en realidad, las variables a monitorear son los depósitos (que son la contracara tanto de los pases como de las LEFI que compren los bancos) y, sobre todo, las reservas (cuya acumulación se ve resentida por la intervención en el CCL).

Aun así, el Presidente sumó días atrás otra condición para la salida del cepo: que la inflación y la tasa de devaluación mensual converjan en torno al 0%. Un objetivo que prácticamente ningún economista espera que se cumpla en lo que resta del año. Más allá de eso, en el Gobierno aseguran que la emisión cero será importante para dar continuidad a la desaceleración de la suba de precios.

En cualquier caso, la contracara de la eliminación de la emisión producto del pago de intereses por los pases pasivos del Central tendrá como contracara una mayor carga para el fisco, que se hará cargo de abonar los intereses que devengue diariamente la LEFI. Esto implicará un ajuste adicional sobre otras partidas, que se sumará a los duros recortes ya realizados y cuya magnitud dependerá de la tasa de política monetaria que defina el BCRA.

LEFI y expectativa por las tasas

Justamente, una de las preguntas abiertas en el mercado es si la autoridad monetaria aprovechará la puesta en marcha de la operatoria con las LEFI para subir la tasa de interés o si se inclinará por mantenerla en el nivel actual.

Por lo pronto, el propio pasamanos de deuda con el Tesoro traerá aparejada una suba implícita de los rendimientos. Es que los pases estaban alcanzados por el impuesto a los Ingresos Brutos en distintos distritos (entre ellos CABA, donde está el 80% de las casas matrices de los bancos), algo que no ocurrirá con las nuevas letras. “Gozará de todas las exenciones impositivas dispuestas en las leyes y reglamentaciones vigentes en la materia”, aclaró la resolución conjunta de Hacienda y Finanzas. De por sí, esto implicará una leve alza de 3,2 puntos porcentuales en la tasa nominal anual (TNA) o de casi 0,3 puntos en la tasa efectiva mensual (TEM).

¿Qué decidirá el BCRA más allá de eso? “No nos queda claro qué hará el Central porque hay argumentos convincentes a favor tanto de subir como de mantener la tasa de política monetaria”, señaló el último informe de la consultora 1816.

Y se explayó: “Mantener la tasa de política monetaria en 40% sería una nueva muestra de la convicción del equipo económico en mantener la trayectoria bajista de todas las variables nominales (inflación y tasas nominales) con la idea de que converjan al 2% mensual del 'crawling peg'. Subir la tasa, por su parte, podría dar el golpe de gracia a un CCL bajista tras el anuncio de intervención del Central, lo que podría acelerar la desinflación (a costa de un mayor costo financiero, ahora enteramente a cargo del Tesoro)”.

Con todo, la consultora consideró que “el mercado no pareciera estar anticipando una inminente suba de la tasa de política” ya que durante los últimos días las LECAP a septiembre y octubre operaron con rendimientos similares a los que surgieron en la última licitación de Economía, realizada el 10 de julio, es decir, 4,08% y 4,19% TEM respectivamente.

* Para www.ambito.com

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2025/10/605193.jpg)

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2025/04/595534.jpg)

El nuevo semáforo del mercado de deuda: quién gana y quién pierde en el cambio de régimen financiero

ARCA simplifica el régimen de controladores fiscales y redefine el esquema informativo desde 2026

Caputo escucha al mercado y acelera el giro hacia la acumulación de reservas

Relevo en la conducción de ARCA: renuncia de Juan Pazo y continuidad técnica con Andrés Vázquez

El Banco Central ajusta el régimen cambiario y prepara un plan de acumulación de reservas atado a la inflación

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/png/2023/06/556143.png)

YPF se retira de Profertil y consolida un giro estratégico hacia Vaca Muerta

¿Qué es Janucá, en qué consiste, cuál es el origen y cómo se celebra esta fiesta judía?

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2025/10/605193.jpg)

Pullaro marca distancia del gobierno nacional en medio del debate presupuestario